W III kw. 2024 roku mogliśmy obserwować wyraźne ożywienie na polskim rynku inwestycyjnym. Na koniec września wartość transakcji osiągnęła 2,7 mld euro, co oznacza wzrost o prawie 60% rok do roku. W ostatnim kwartale zawartych zostało 7 dużych transakcji portfelowych, które stanowiły prawie 50% całkowitego wolumenu inwestycyjnego, dzięki którym m.in. odbił rynek magazynowy – wynika z najnowszego raportu "Rynek inwestycyjny nieruchomości komercyjnych w Polsce – III kw. 2024 r.," przygotowanego przez Avison Young.

Znaczące ożywienie na rynku

Wraz z 30 sfinalizowanymi transakcjami, III kw. 2024 r. przyniósł wyraźne ożywienie na polskim rynku. Na koniec września wartość rynku inwestycyjnego osiągnęła 2,7 mld euro, co oznacza wzrost o prawie 60% rok do roku. Po kolejnej obniżce stóp procentowych przez EBC obserwujemy powrót dużych transakcji z udziałem kapitału instytucjonalnego. W III kw. zawarto 7 transakcji portfelowych, które stanowią prawie 50% całkowitego wolumenu inwestycyjnego w III kw.; 2 z nich przekroczyły 100 mln euro. Na rynek weszło 3 nowych inwestorów: Arete i Greykite, którzy nabyli magazyny w kluczowych ośrodkach magazynowych w Polsce, oraz Emira Property Fund, który kupił udziały DL Invest.

Podczas gdy w pierwszej połowie roku dominowały transakcje biurowe i handlowe, w III kw. rynek magazynowy wyraźnie odbił, głównie dzięki 3 dużym transakcjom portfelowym. Zgodnie z wcześniejszymi prognozami Avison Young, inwestycje biurowe na rynkach regionalnych również nabrały tempa, a ich całkowita wartość odpowiadała za ponad 20% całkowitego wolumenu biurowego w I-III kw. 2024 roku. Co więcej, w końcu powróciły również transakcje aktywami biurowymi typu "prime" w centrach miast – szwedzcy inwestorzy nabyli Studio B w Warszawie i Nowy Rynek E w Poznaniu. Inwestycje w sektorze handlowym utrzymały dynamikę i koncentrowały się na parkach handlowych i obiektach typu convenience. Jednak sam wolumen w tym sektorze był zdominowany przez sprzedaż portfela centrów handlowych Cromwell, która odpowiadała prawie za 50% wolumenu w sektorze w I-III kw. 2024 roku. Warto zauważyć, że sektor handlowy przekroczył już cały wynik zrealizowany w 2023 roku i idzie do przodu.

Główne liczby:

• 2,7 mld euro – całkowity wolumen inwestycyjny w okresie I-III kw. 2024 r. (965 mln euro w samym III kw.),

• 86 transakcji w okresie I-III kw. 2024 r. wobec 57 transakcji w tym samym okresie w 2023 r.,

• wzrost wolumenu o 60% rok do roku,

• 14 transakcji portfelowych – 4 przekraczające 100 milionów, 7 sfinalizowanych w III kw. 2024 roku.

SEKTOR BIUROWY

Powrót regionów

Inwestorzy nadal koncentrują się na aktywach biurowych w stolicy, jednak rynki regionalne również cieszą się dużym zainteresowaniem, odpowiadając za 23% całkowitego wolumenu inwestycji biurowych w I-III kw. 2024 roku. W Warszawie transakcje rozkładają się równomiernie – 38% pod względem wolumenu w lokalizacjach centralnych i 38% w strefach poza centrum miasta. Wreszcie na rynek powróciły transakcje typu "prime" w centrach miast – Stena Real Estate AB kupiła Studio B w Warszawie, a Eastnine nabyła Nowy Rynek E w Poznaniu. Natomiast 4 z 9 transakcji w III kw. miały miejsce w Mokotowskiej Strefie Biznesowej. Ponadto III kw. 2024 r. wykazał potencjalny powrót transakcji typu "prime" ze stopami kapitalizacji poniżej 6%. Największymi transakcjami biurowymi pozostają udziały CPI sprzedane Sona Asset Management oraz zakup Studio B przez Stena Real Estate.

Główne liczby:

• 999 mln euro – całkowity wolumen inwestycyjny w okresie I-III kw. 2024 r.,

• 23% – udział rynków regionalnych w całkowitym wolumenie sektora w okresie I-III kw. 2024 r.,

• 32 transakcje w okresie I-III kw. 2024 r. wobec 11 transakcji w tym samym okresie w 2023 r.

SEKTOR MAGAZYNOWY

Powrót do łask

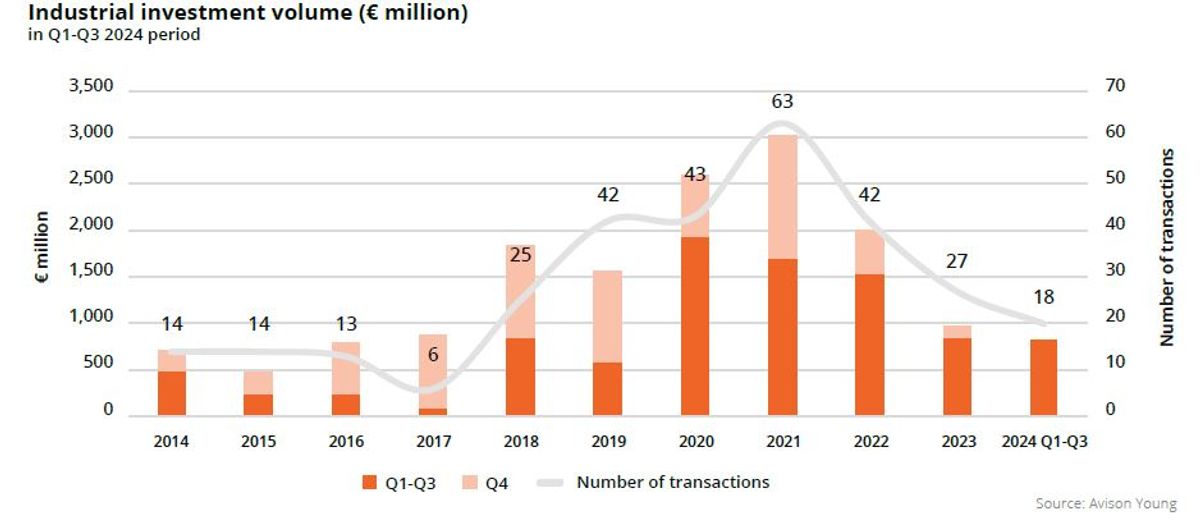

W pierwszej połowie 2024 r. rynek magazynowy doświadczył znacznego spowolnienia, a całkowity wolumen inwestycji spadł poniżej 300 mln euro. Jednak w III kw. nastąpiło silne odbicie, a inwestycje magazynowe przekroczyły cały wynik z pierwszego półrocza. W okresie I-III kw. 2024 r. sektor magazynowy odpowiadał za 27% całkowitego wolumenu inwestycji, z 5 znaczącymi transakcjami portfelowymi. 2 z nich, które przekroczyły próg 100 mln euro, zostały zawarte właśnie w III kwartale. Pod względem lokalizacji transakcji dominowała Wielka Piątka, która odpowiadała za ponad 75% wolumenu w sektorze. Dodatkowo, w III kw. na rynek weszło 3 nowych inwestorów: Greykite, który dokonał największej transakcji w sektorze, nabywając 3 Diamond Business

Parks na Śląsku, w Warszawie i w Polsce Centralnej; Emira Property Fund, nabywając część udziałów DL Invest oraz Arete, które kupiło Panattoni Park Zgorzelec w hubie dolnośląskim.

Główne liczby:

• 738 mln euro – całkowity wolumen sektora w okresie I-III kw. 2024 r.,

• 5 transakcji portfelowych na 18 transakcji zrealizowanych w okresie I-III kw. 2023 r.,

• ponad 75% – udział rynków magazynowych tzw. Wielkiej Piątki pod względem wolumenu,

• 3 nowych graczy: Greykite, Emira Property Fund, Arete.

SEKTOR HANDLOWY

Parki handlowe dalej na topie

Transakcje sektora handlowego osiągnęły łączny wolumen 614 mln euro w okresie I-III kw. 2024 roku. Parki handlowe i obiekty typu convenience pozostają niezmiennie popularnymi aktywami i odpowiadały za ponad 50% liczby transakcji sektora. Natomiast to centra handlowe wiodły prym pod względem wolumenu z udziałem 67%. Wśród transakcji były również te portfelowe, z których 2 dotyczyły centrów handlowych. Sprzedaż portfela Cromwell pozostała największą transakcją sektora i stanowiła prawie połowę jego wolumenu.

Na rynku handlowym pojawili się również 2 nowi inwestorzy: Star Capital Finance z regionu CEE, który nabył 6 centrów handlowych oraz Emira Property Fund z siedzibą w RPA, który pozyskał udziały w portfelu DL Invest. Ponadto, zakup ponad 120 sklepów Żabka przez WP Carey był największą transakcją w sektorze handlowym w III kwartale. Warto zauważyć, że polscy inwestorzy zrealizowali 15% wolumenu transakcji w sektorze, koncentrując się nadal na parkach handlowych i obiektach typu convenience i tym samym zaznaczając wyraźnie udział krajowego kapitału.

Avison Young pośredniczył od początku roku w 3 znaczących transakcjach – sprzedaży galerii handlowej Centrum Galardia w Starachowicach oraz 2 parków handlowych – Aniołów Park w Częstochowie i Rock Park Przeworsk w Przeworsku.

– „Co więcej, wiemy o wielu trwających transakcjach zarówno centrami handlowymi, jak i parkami handlowymi, poza takimi transakcjami jak centrum handlowe Magnolia Park we Wrocławiu i park handlowy Ozimska Park w Opolu, które zostały już sfinalizowane w październiku” – dodaje Artur Czuba, Associate Director, Investment w Avison Young.

Główne liczby:

• 614 mln euro – całkowity wolumen sektora w okresie I-III kw. 2024 r.,

• 6 transakcji portfelowych w okresie I-III kw. 2024, 2 z nich dotyczyły galerii handlowych,

• 13 na 21 transakcji sektora w okresie I-III kw. 2024 r. dotyczyło parków handlowych i obiektów typu convenience,

• 2 nowych graczy weszło na rynek: Star Capital Finance i Emira Property Fund.

PRS i PBSA

Rekordowa transakcja

W I-III kw. 2024 r. na rynku inwestycji mieszkaniowych zawarto 10 transakcji na łączną kwotę około 320 mln euro. 9 z nich dotyczyło sektora najmu prywatnego (PRS), a 1 dotyczyła sektora akademików prywatnych (PBSA). Warszawa nadal była liderem na rynku z 7 transakcjami, podczas gdy pozostałe 3 miały miejsce na rynkach regionalnych – 2 w Krakowie (projekty Heimstaden Bostad i Xior Student Housing) i 1 we Wrocławiu (AFI Home). Wyróżniającą się transakcją w tym okresie była sprzedaż przez Dom Development projektu Metro Zachód, obejmującego 500 lokali PRS, co czyni ją największą jak dotąd transakcją w sektorze mieszkaniowym.

Główne liczby:

• 9 transakcji PRS i 1 transakcja PBSA w okresie I-III kw. 2024 r.,

• dominacja Warszawy pod względem liczby transakcji, tylko 3 transakcje zrealizowano w regionach,

• 320 mln euro – całkowity łączny wolumen transakcji w sektorach PRS i PBSA w okresie I-III kw. 2024 r.

CO DALEJ?

– „Podczas tegorocznego EXPO pozytywny nastrój był wyraźnie wyczuwalny. Polska nadal jest stabilnym i atrakcyjnym rynkiem dla inwestycji w nieruchomości. Obserwujemy wchodzenie na rynek licznych nowych podmiotów i oczekujemy na powrót dużych funduszy instytucjonalnych. Wiele nieruchomości w różnych sektorach znajduje się obecnie na etapie ofertowania, due diligence, a nawet finalizacji. Sektor biurowy jest szczególnie aktywny, zwłaszcza w Mokotowskim Obszarze Biznesowym, a także na kilku rynkach regionalnych, ponieważ ceny są tam bardziej atrakcyjne dla kupujących. Parki handlowe dalej postrzegane są jako bezpieczne aktywa, bardzo popularne wśród inwestorów. W sektorze magazynowym transakcje sprzedaży i leasingu zwrotnego nabierają tempa” – komentuje Marcin Purgal, Senior Director, Investment w Avison Young.

Autor: Agnieszka Bykowska, Research Analyst w Avison Young

![W woj. śląskim powstaje nowy most kolejowy. Usprawni połączenia między Polską i Czechami [ZDJĘCIA]](https://investmap.pl/_i/gallery/238/110/691950_100x70.jpg)

![Pod Rzeszowem powstanie wielka Nowa Klinika Onkologii. Rząd zatwierdził inwestycję, która odmieni leczenie raka na Podkarpaciu [WIZUALIZACJE]](https://investmap.pl/_i/gallery/217/89/691929_100x70.jpg)

![[Polska] Nieruchomości komercyjne w Polsce – raport RICS za II kwartał 2015 r.](https://investmap.pl/_i/image/185/57/9401_100x70.jpg)

![[Polska] Jones Lang LaSalle analizuje transakcje inwestycyjne na polskim rynku nieruchomości komercyjnych w 2012 roku](https://investmap.pl/_i/image/236/108/5612_100x70.jpg)

![[Polska] Rynek nieruchomości komercyjnych w Europie Środkowo-Wschodniej z rekordowym wynikiem](https://investmap.pl/_i/image/143/15/29839_100x70.jpg)

![[Polska] Mocne rozpoczęcie roku na polskim rynku transakcji inwestycyjnych](https://investmap.pl/_i/image/124/124/6268_100x70.jpg)

![[Polska] 2016 rokiem rekordów na polskim rynku nieruchomości](https://investmap.pl/_i/image/191/63/19135_100x70.jpg)

![[Polska] Rynek nieruchomości komercyjnych w Polsce stabilny w większości sektorów](https://investmap.pl/_i/image/180/52/6836_100x70.jpg)

![[Polska] Optymalizacja kosztów eksploatacyjnych – raport Cushman & Wakefield](https://investmap.pl/_i/image/28/28/16156_100x70.png)

![[Polska] Nieruchomości komercyjne pozwoliły zarobić w 2012 r.](https://investmap.pl/_i/image/88/88/13144_100x70.jpg)